ちゃんや

ちゃんや突然ですが、このような悩みはありませんか?

- 30代なのに貯金が全然増えない

- 貯金をしたいけど、遊びにもお金を使いたい!

- 結婚???貯金がない…

- 将来が不安。でも何から始めたらいいの?

- 投資ってなに?おいしいの??

高卒で地元の工場で働き、車やパチンコにハマり20歳前半の時点では貯金はゼロ。借金はだけはしないようにしていたが、車の改造などでボーナスは消えていく。

しかし、26歳から車・パチンコを辞めて本気で貯金に取り組み、30歳の頃には1000万円到達。結婚後は固定費の見直しで年間100万円削減。

私の給料は全額貯金を8年間続け、副業やインデックス投資、米国高配当ETFを取り入れ、30代中盤で資産5000万円を達成しました。

そして、38歳で会社を辞めて主夫として家庭に向き合いながら、独立FPとして活動する人生を選びました。

この記事では、私が実際に行った『貯める・増やす・守る』戦略を、これから資産を作り上げていく20代30代に向けてわかりやすく解説していきます。

『何からは始めたらいいのかわからない』

そんなあなたにこそ、ぜひこの記事読んでみてください。未来を変えるきっかけは、この瞬間からの行動で変わるのです。

貯金ゼロから始まった20代

社会人になりたての頃は、私は典型的な『なんとなくお金を使い』『なんとなく貯金』の生活をしていました。

手取り給料:約20万円

- 通信費:1万円

- 家賃(実家住み):3万円

- 外食:2万円

- 趣味:10万円

- 交際費:2万円

- 貯金:2万円

実家に住んでいたので、趣味の車にガッツリお金を使っていました。

しかし、お金がかかる趣味である車。サーキットに行きドリフト走行やタイムアタックを楽しんでいましたが、当然大きなリスクがありました。

それは、運転ミスによる事故です。合法で安全に出来ているサーキットでも事故のリスクは避けられません。

21歳の夏に車を廃車にする事故を起こし、すぐに新しい車を購入した私は貯金がすべて無くなりました。

ここから、様々な経験を得て30代中盤で準富裕層へとたどり着くのです。

車を4台所持する

スポーツカーに乗っていると、1つの問題が発生します。それは、冬になると本当に不便な乗り物になる。

その対処方として、セカンドカーで軽自動車を購入。さらに、スポーツカーの部品取りのために同じ車を購入するなど、最大で4台所持する時期がありました。

当然置く場所がないので、駐車場を借りたり、ショップに置かせてもらったりとお金がどんどん無くなります

幸い、ボーナスで補填したり知り合いからの助けがあり、借金をすることはありませんでした。

しかし、それでも貯金は貯まることはありません。

なぜなら、とあるきっかけでパチンコにハマってしまったのです。

リーマンショックがきっかけでパチスロにハマる

2008年9月15日(当時23歳)。アメリカの投資会社リーマン・ブラザースが経営破綻したことがきっかけで、世界的に凄まじい不景気の波が押し寄せてきました。

私が勤めていた企業は製造業のため、とてつもない影響を受けました。

出勤日数は週に3回まで減少、もちろん夜勤・残業はなし。最終的に手取り収入は9万円になります。

当時時間を持て余した私は、友人と共にパチスロに行く。そこから数年間ズルズルと続け、トータル100万円は負けることなります。

しかし、若い内に苦い経験できたことで、今では完全にやめることができました。

パチスロは、人生の選択肢において一番のミスだったと感じています。

親友の結婚が価値観を変えた

26歳になり、少しずつ周りの環境が変化してきます。私の中で大きな変化となったのが、親友の結婚です。

家族が増えることはお金がかかる。家・車・子供など想像ができない世界がリアルに親友から学ぶことなり、現状を見つめ直すきっかけになりました。

同時にリーマンショックの影響も次第に薄れ、徐々に仕事が戻るタイミングで大好きだった車は軽自動車を1台残してすべて処分。

パチスロも制限し、本格的な貯金モードに入ります。

- 実家に住み続ける

- 財形貯蓄などの先取り貯金を実施

- ボーナスは全額貯金

- ただし、友人の付き合いや趣味の費用は制限しない

当時、1人暮らしに憧れていたが実家に住み続けること選ぶ。その結果30歳を迎えたころには1000万円を作り上げることができました。

実家に住み続ける

独身時代に効率よくお金を貯める最大の手段は、実家に住むことです。

なぜなら、実家に住むことで様々支出を抑えることにつながります。

- 家賃

- 食費

- 水道光熱費

1人暮らしと実家暮らしでは、1ヶ月の支出に違いがでます。

総務省の最新の調査によると、一人暮らしの生活費全国平均は月額約16万円となっています。この金額には家賃や食費、光熱費など、日常生活に必要なすべての支出が含まれています。

引用元 1人暮らしのスキル 【2025年最新】一人暮らしの生活費平均と内訳・効果的な節約方法完全ガイド

全国平均は約16万円の支出を、実家に暮らすことで私の場合は5万円まで減らすことなります。

特に20代は収入が安定しない時期です。可能であれば1人暮らしはせずに、資産形成を進める方が将来の選択肢が広がるのです。

しかし、『親に甘えて当然』というのはNG。

親と話合い、生活費の一部を負担をする。そして、自立心を持って実家暮らしを活用することが大切です。

実家暮らしは決して甘えではありません。戦略的に使うことで大きな財産になります。

財形貯蓄などの先取り貯金を実施

貯金は意識しているけど、なかなかできない...

このように、日々貯金の意識をしているけど貯まらない人も多いと思います。

そこで私が実践した貯金方法は『先取貯金』です。

- 会社員であれば、財形貯蓄制度を利用する

- 自動積立定期預金

※財形貯蓄とは? 厚生労働省 財形貯蓄制度

※自動積立定期預金とは? ゆうちょ銀行 自動積立定期貯金

給料が振り込まれた瞬間に、自動的に貯金に回る仕組みを作ることで、無理なく貯金が続けられる。

私自身も、財形貯蓄と自動積立定期預金を利用したことで確実に貯めることできました。

特に貯金が苦手な人は、ぜひ試してみてください。これだけの行動が、自然と習慣化され将来の安心と自由を支える土台になるのです。

ボーナスは全額貯金

ボーナスは本当にうれしいイベントで、ちょっとくらい贅沢したいと気が緩みがちです。

しかし、私が工場勤務時代は『ボーナスはなかったもの』として考えて全額を貯金していました。

ボーナスは年に数回しかない最高のチャンスです。

もちろん、予算を決めたご褒美も大切なことです。ですが、日々の浪費や消費は、毎月の給料から捻出しボーナスは基本全額貯金。

この習慣を続けた結果が、30代中盤で5000万円につながるのです。

ただし、友人の付き合いや趣味の費用は制限しない

お金はあればあるほど、未来の選択肢を増やすこと重要なポイントですが、常に貯金のことばかり考えていては人生の楽しみがありません。

私自身、実家暮らしや先取貯金で決められた貯金を貯める一方で、友人との食事や趣味には予算を確保してきました。

大好きなスノーボードに関しては、一切妥協せずにお金を使います。

心から楽しめることに使うお金は、満足度が高く、結果的に無駄遣いを減らすこともできます。

節約は『我慢』ではなく『選択』

すべてを制限する必要はありません。

自分にとって価値のあるお金の使い方が、メリハリを生み、長く続けられる家計管理につながるのです。

資産5000万までの道。結婚後の給料は全額貯金+取り組んだ家計管理

21歳の時点では貯金がゼロ。そして、30歳には1000万円。31歳で結婚後、すぐに取り組んだ方法が『私の給料は全額貯金』。

個人事業主である妻の収入だけで生活することを決めます。

・当時の私の手取り年収450万円

・妻の手取り年収300万円

この生活を退職するまでの約7年間以上続けました。

その結果、私の現金だけで4000万円以上貯めることができました。さらにこれだけでは留まらず、様々な取り組みをします。

- 家計簿をつける

- 固定費の見直し

- お互いの価値観を共有

- 妻用の車を買わない

- 副業

- 投資

これらの項目は5000万円到達にすべて必要な項目です。では具体的な内容を説明していきます

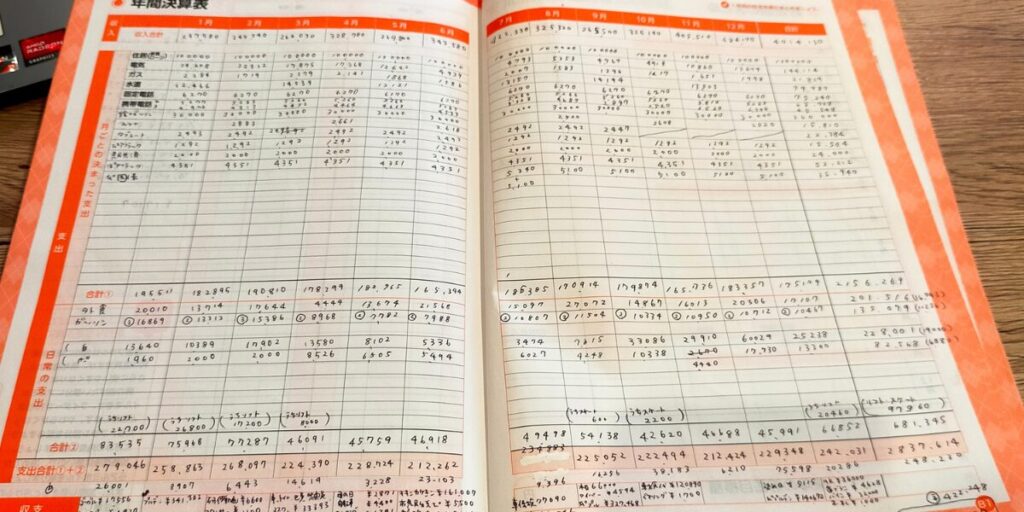

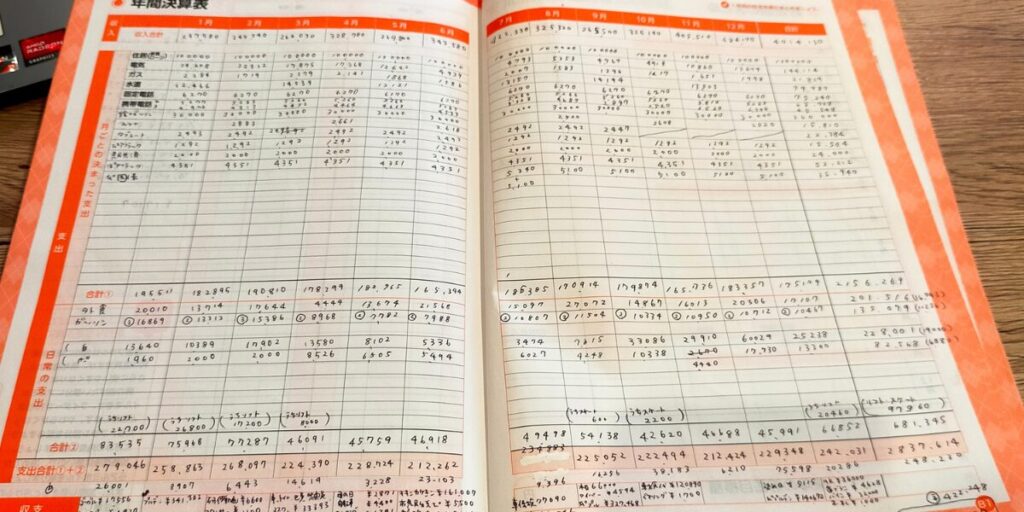

家計簿をつける

家計簿をつける意味なんてあるの?しかもめんどくさいし…

たしかに家計簿をつけているだけではお金は貯まりませんし、毎日の記入が大変面倒です。しかし、家計簿をつけることで『いくら使っているか?』が明確にわかるようになります。

- お金の使い方、クセがわかる

- 貯金や投資の計画が立てやすくなる

- 買い物の優先順位が明確になる

- 将来への不安が減る

- 家族とお金の話がしやすくなる

家計簿をつけることは、収支のバランスや無駄遣いが見える化され、節約や貯金がしやすくなります。

将来のライフプランが立てやすく、急な出資にも備えられるようになり、不安の少ない暮らしを実現できるようになるなど、メリットはたくさんあります。

家族とのお金の共有もしやすく、個人プレイではなく『チーム』として取り組めます。

固定費の見直しだけで年間100万円削減

例えば、1ヶ月だけでも家計簿をつけることで様々な出費の見える化ができます。ここでは、当時の私たち夫婦が注目した年間出費を確認してみましょう。

- 積立式生命保険(私):228,451円

- ガン・医療保険(私):52,212円

- 県民共済(私):24,000円

- ドル建て生命保険(妻):341,302円

- 個人年金保険(妻):140,762円

- 医療保険(妻):15,504円

- ドコモキャリア・スマホ(夫婦):109,256円

- 固定電話(妻、個人事業主用):15,810円

- 自動車保険(車両保険あり):77,690円

- 自動車税:39,500円

合計金額:1,044,487円

振り返ってみても、とんでもない金額です…

保険は絶対に必要、車は車両保険に入っていないと心配。格安SIM?大丈夫なの??

これらの固定費は基本的に必要がないものが多く、『お守り変わりに入る』『なんとなく入る』の感覚では、家計を大きく圧迫してしまいます。

次に、見直し後の年間出資を確認してみます

- 楽天スマホ(夫婦):33,431円

- 自動車保険(車両保険なし):36,040円

- 自動車税:10,800円

合計金額:80,271円

特に保険関係の必要性がないことを確認、スマホ、そして車をSUVから軽自動車に買い換えるなどすることで、964,216円の削減に成功しました。

これらの固定費は自身で学び行動することでファイナンシャル・プランナーに相談することなく実践できます。

大変わかりやすく説明してくれている『両学長 リベラルアーツ大学』の動画を紹介しますので、ぜひ参考にしてみてください

FPの私から見ても合理的でわかりやすい動画です。

【お互いの価値観を共有】勝手に解約・見直しをしない!

私たち夫婦の家計の中で、絶大な効果を発揮した固定費の見直し。ですが、1つ落とし穴があります。

夫婦で話合い、お互いが納得した上で見直しをすること!

勝手な判断で、見直しをすることはトラブルに繋がります!

独身の方であれば問題はありませんが、夫婦の場合は必ず相談して、お互いが納得できるまで話合いましょう。

お金を学ぶことで行く着くことは『いかに効率よく・無駄なく』が見えてきます。ですが、自分ではわかっていても相手には伝わりにくい。

では、どうすればいいのか?ここで発揮するのが家計簿です

- 収入と支出のバランスを見る

- 保険料などが家計を圧迫している現状を見せる

- 学長の動画を基に、公的保険のしくみを説明する

- 無駄な保険をやめることで貯蓄率が上がる

- 病気やケガのリスクは現金で備える

家計簿はお金の流れを見える化するためのツールです。無駄な出費を抑えるだけではなく、相手に理解しやすいプレゼンの資料にもなります。

特に保険に関しては、個々の価値観や心に影響するため、必要最低限だけを残すという選択もできます

私たち夫婦は現在の資産状況、公的保険のしくみを理解した結果すべての保険は解約しました。

お互いの価値観を共有・理解することはとても大変なことですが、今後の資産形成においては重要なポイントになります。

妻用の車を買わない

妻は自宅の一部を使い仕事をする個人事業主として、10年以上働いていますが、車は生涯で一度も所有したことがありません。

なぜなら、都心部に住んでいるため利便性が高く、ほとんどの用事は自転車で完結してしまうからです。

子どもが生まれた時のために購入を検討しましたが、今でも私の車だけで問題はありません。

さらに、妻は車の運転が本当に苦手で『絶対に他人に迷惑をかけるから車はいらない』と言うことから、今後先も妻用の車は購入しません。

この選択が資産形成において、とてつもない効果を発揮しています。

車を持つことは当たり前という考えを一度振り返ることで、今後の未来は大きく変わるでしょう。

副業~自分の力で一円稼ぐ~

会社員は基本的に安定した収入が得られます。しかし、会社員で居続けることは『誰かに依存』している状態です。

もし、リーマンショックなど世界的に景気後退場面に直面した場合、今まで安定していた給料が少なくなる・リストラなどで生活ができなくなる恐れがあります。

その時に家計管理の力が発揮しますが、やはり収入が減ると不安があります…

そこで、自身の力で稼ぐことができれば会社・景気に左右されることなく収入を得ることができます。

スキルがない私には無理!時間もないし…

その場合、比較的に簡単な『フリマアプリ』を活用した不用品販売をおすすめします。

- 不用品がお金に換わる

- スマホ1つで簡単に取引ができる

- お小遣い稼ぎ、ハンドメイドなど販売して収益化ができる

フリマアプリを活用することで不用品がお金に換わるだけではなく、欲しいものが安く買えるなど節約にも繋がります

さらに、手先が器用な方であればハンドメイド作品や、店舗で仕入れて販売するせどりとしても稼ぐことができます。

私は、不用品販売だけでも毎年20万円は稼いでいます。

メルカリ販売だけではなく、クラウドワークス、ココナラなど今では便利なプラットフォームが存在し、誰でも挑戦する気持ちがあれば稼ぐ舞台は整っています。

私たち夫婦は不用品販売から店舗せどり、Amazon販売へと自身で稼ぐための事業を1つ確立することができました。

自身で稼ぐ力をつけることで働き方の選択肢を増やし、社会の流れに負けない環境を作ることが資産形成において重要なポイントになります。

家計管理で生まれた余剰資金で投資をする

家計管理後、ほぼ現金しかなかった私は、2021年5月から投資を始めると同時に猛勉強。その結果、今では資産8000万円を超えて配当金を年間で80万円ほど受け取っています。

投資は未来、現在を良くしてくれるものです。しかし、投資をするためには順番があります。

以前友人との会話の中で、ふとした瞬間に投資の話が出てきました。

- 投資をしたいけど、どのくらいの金額がいいの?

- とりあえず毎月3万円やっている

- みんな投資をしているし、私もやろうかな?

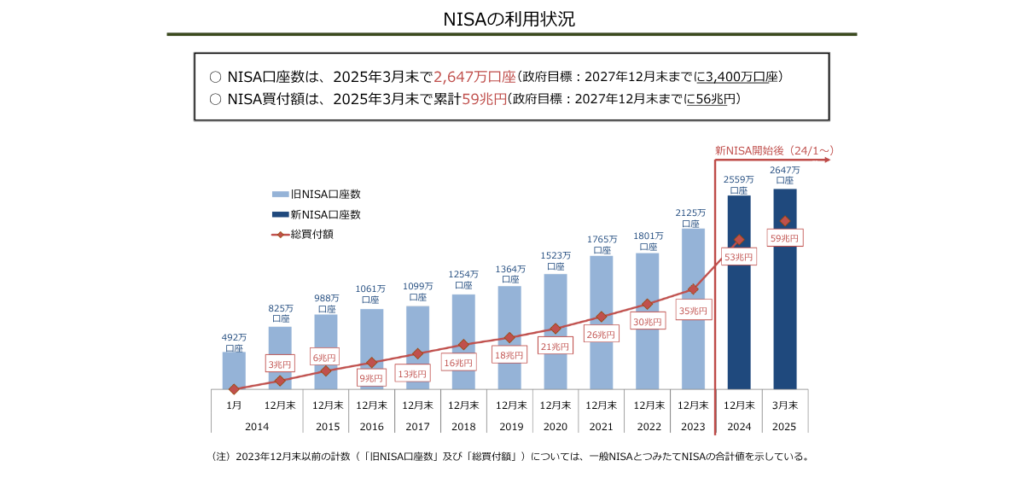

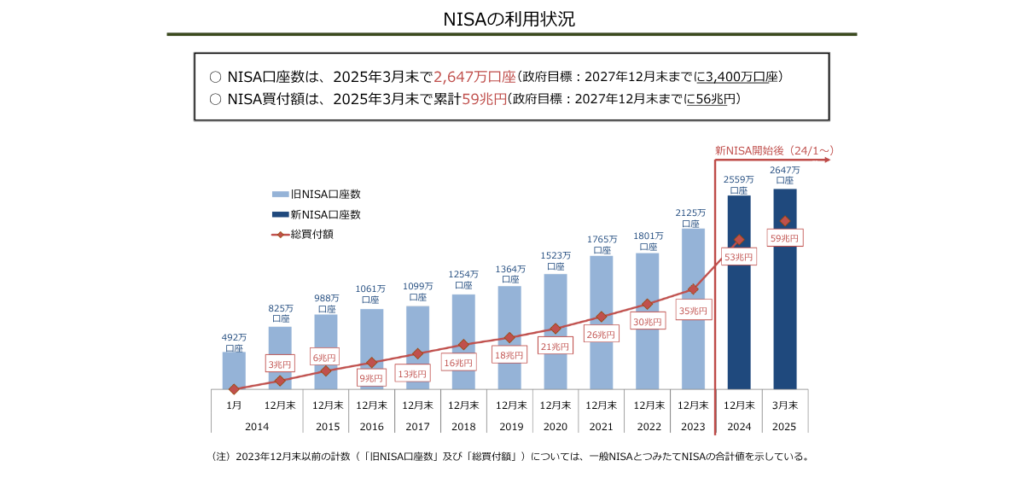

2025年6月現在、NISA口座を使った投資人口が増えている中で、購入している銘柄、目標、金額設定などを理解しないで始めている方がほとんどです。

投資をすることは決して悪い選択ではありません。しかし『家計管理をせずにいきなり投資を始めることはNG』だと伝えておきます。

家計管理と投資の金額に繋がりがあるってどうゆうこと?

- 家計簿をつける

- 固定費の見直しをする(月3万円節約)

- 浮いた3万円を貯金か投資に振り分ける

全額を投資にするor貯金にする。それとも半分ずつか。個々の判断です。

投資は余剰資金でやるものです。大きな金額を入れた方が将来的に増えるリターンは多くなります。

ですが、自分のキャパを超えた金額を続けた結果、いざという時に現金がないと投資を売るしかありません。さらに景気後退などの影響で下落していると、元本がマイナスになる可能性もあります。

ここまで考えていないで投資をしているのであれば、一度原点に戻り家計管理から進めることをおすすめします。

投資の目的(最低20年の運用、老後や子供のため)・購入している銘柄の中身を調べることで、投資の付き合い方を知ることが重要になります。

辛い経験が資産拡大を加速させた

ここまで順調に資産を拡大できたことには、ある理由があります。それは、子供が3回ほど妻のお腹の中で息を引き取ったことです。

33歳から子供を考えていましたが、何度もつらい経験をしてきました。自然にまかせること4回目の妊娠で2022年(私が37歳)の夏に無事に元気な男の子が誕生。

欲しくてもできない。辛い数年間が逆に資産増やすことに集中できました。

この数年間があったからこそ、夫婦2人で家計管理・投資・節約・副業など様々なことに集中して取り組みことができました。

子供がいない期間は資産や自身のスキルを上げるチャンスです。

家族が増えることは経済的な負担・働くの時間などが制限されて、予想外のことが多く発生します。

そのためにも、できることを全力で取り組むことで自身の未来だけではなく、子供の未来の選択肢を増やしてくれるでしょう。

【貯金ゼロから30代で資産5000万円】主夫FPのサクセスストーリーのまとめ

- 『お金がない』と嘆く前に、”今どこに使っているか”を知ることが第一歩

- 完璧な節約より、現実を見える化するだけでも意識が変わる

- 小さな違和感に気づいた瞬間から、家計管理は始まる

30代で資産5000万円を作ることは、決して特別な人だけができることではありません。夫婦で価値観を共有・協力・目標を決めることで確実に近づけることは可能です。

そして、今この瞬間から行動することで未来はいい方向に向かっていきます。

夫婦2馬力、子供がいない期間がお金を貯める最高のチャンス!

さらに家計管理は再現性が高く、誰がやっても同じ結果がでる節約効果が大きい取り組みです。

最初は『副業で稼ぐ』『投資を始める』などを取り込もうと必死になりますが、基本となる家計の見える化・固定費の見直しをすることで次のステップに進みやすくなるでしょう。

学歴は関係ありません。今からがスタートです。

※当記事は生活スタイル・地域・環境により変化します。あくまでも参考程度にお考えください。

コメント